30代になり教育費や老後資金を考え始めたけど、新NISAのポートフォリオはどう組むのが正解か悩んでいませんか?

資産形成はやみくもに進めるのではなく、計画的なポートフォリオを作成するのが大切です。

計画なく資産形成を進めると大きなリターンを得られず、10年後に「あの時もっと考えておけば…」と後悔するかもしれません。

この記事では、お金の専門家であるFPが具体的なポートフォリオ例や自分に合ったポートフォリオを作るための5ステップを解説します。

この記事を読めば、あなたにとって最適なポートフォリオが明確になり迷いなく資産形成を進められるため、ぜひ最後までご覧ください。

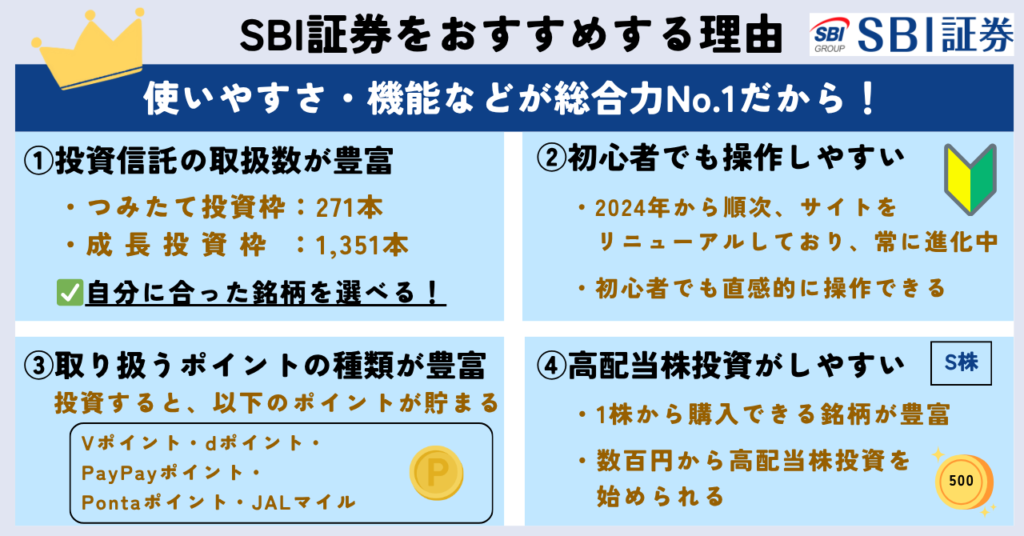

最もおすすめの証券会社:SBI証券

\ 「ゼロ革命」で投信や国内株式の手数料が無料! /

30代向け新NISAポートフォリオ例4選

新NISAで資産形成を成功させるには、自分の目標に合わせた「ポートフォリオ」を考えるのが大切です。

- 金融資産の組み合わせのこと

- 現金、株式、債券などの金融資産を、どのくらいの割合で保有するか決めることを「ポートフォリオを組む」と言う

ポートフォリオの作成を怠ると、リスクを取りすぎたり、目標金額に届かなかったりする原因になります。

そこで、ここでは初心者からでも真似しやすい具体的なポートフォリオ例を4つ紹介します。

ポートフォリオを検討するにあたって、ぜひ参考にしてください。

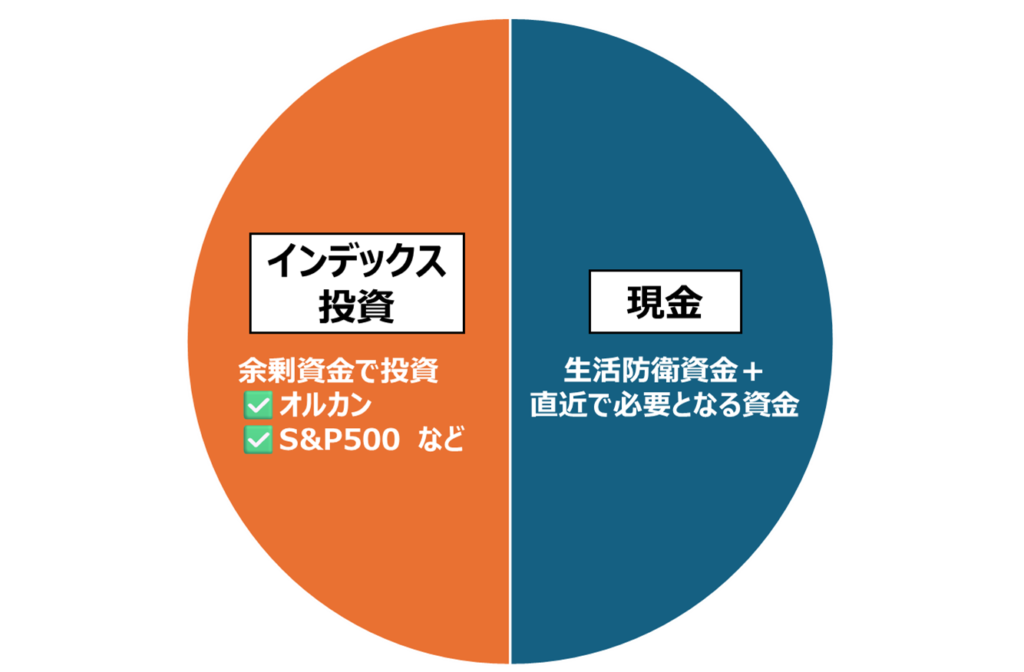

【万人向け】現金+インデックス投資

最もシンプルなのが「現金+インデックス投資(株式)」です。

シンプルですが、多くの人にとって最適解になり得ます。

「管理のしやすさ」は軽視されがちですが、資産配分で悩むことが少なくなるため、長期投資する上では重要です。

- 必要な分の現金(リスク許容度を把握して算出)

- 余剰資金はインデックスファンドに投資(オルカンやS&P500など)

まずは、病気や失業に備える「生活防衛資金(生活費の6ヶ月〜2年分)」と、近々使う予定のあるお金(学費や車の購入費など)を現金で確保しておきます。

そして、それ以外の当面使う予定のない余剰資金は全てインデックスファンドに投資するのが基本戦略です。

長期投資すれば複利効果により大きなリターンが狙えることもあり、バランスが良いポートフォリオと言えるでしょう。

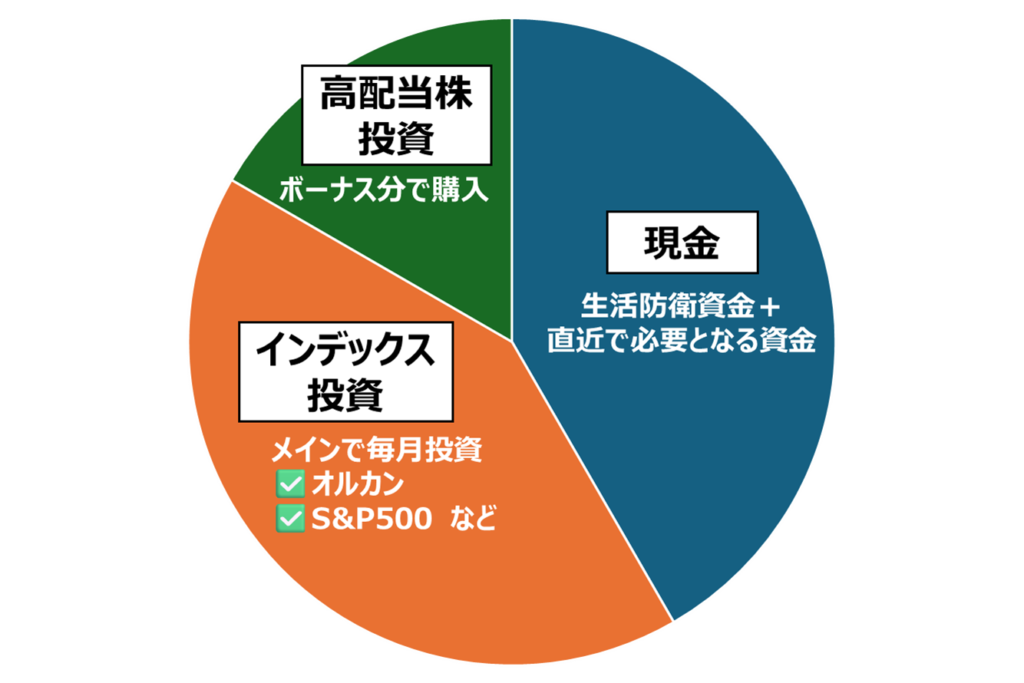

【配当金も欲しい人向け】現金+インデックス投資+高配当株投資

中級者以上におすすめなのは、「現金+インデックス投資(株式)+高配当株投資」です。

インデックス投資は素晴らしい投資手法ですが、将来に向けた資産形成であり、今の生活が良くなるわけではありません。

「今の生活も良くしたい」という場合は、毎年安定的に配当金を得られる高配当株投資もポートフォリオに加えるのがおすすめです。

ただ、財務良好な優良企業を選ぶのは難しいため、実践するのは中級者以上の人にしましょう。

- 必要な分の現金(リスク許容度を把握して算出)

- インデックス投資(オルカンやS&P500など)をメインとして積立

- 割安なタイミングで高配当株を少しずつ買っていく

具体的には、インデックス投資はタイミングを気にせず毎月積立し、高配当株はボーナスなどで割安な時に買い増す、といった役割分担が考えられます。

「現金+インデックス投資」よりもポートフォリオを安定させたい場合には検討してみるのがおすすめです。

ただし、高配当株の銘柄選びは難易度が高いため、初心者はまず「現金+インデックス投資」に集中し、慣れてきたらスパイス的に加えていくのが良いでしょう。

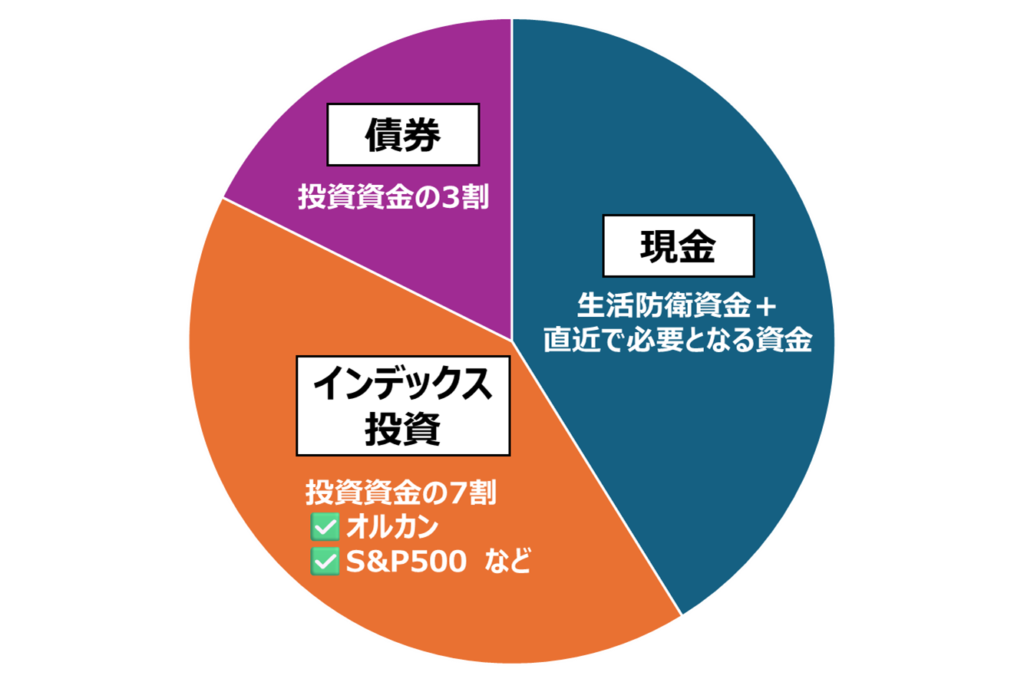

【リスクを抑えたい人向け】現金+インデックス投資+債券

より安定的に運用したい場合は、「現金+インデックス投資+債券」がおすすめです。

株式投資のみが不安な人は、債券を組み込むのも一つの手です。

株式投資のみよりもリターンは小さくなりますが、精神的にも安心しやすいでしょう。

- 必要な分の現金(リスク許容度を把握して算出)

- 投資資金のうち、インデックス投資(オルカンやS&P500など)に7割運用

- 残りの3割は債券で運用

投資は余剰資金で運用するのが大前提ですし、30代は長期投資が可能なので、基本的には株式100%でも十分です。

しかし、「株式だけだと値動きが怖くて落ち着かない…」と感じるなら話は別です。

その場合は、心の安定剤としてポートフォリオに債券を組み入れるのも検討してみましょう。

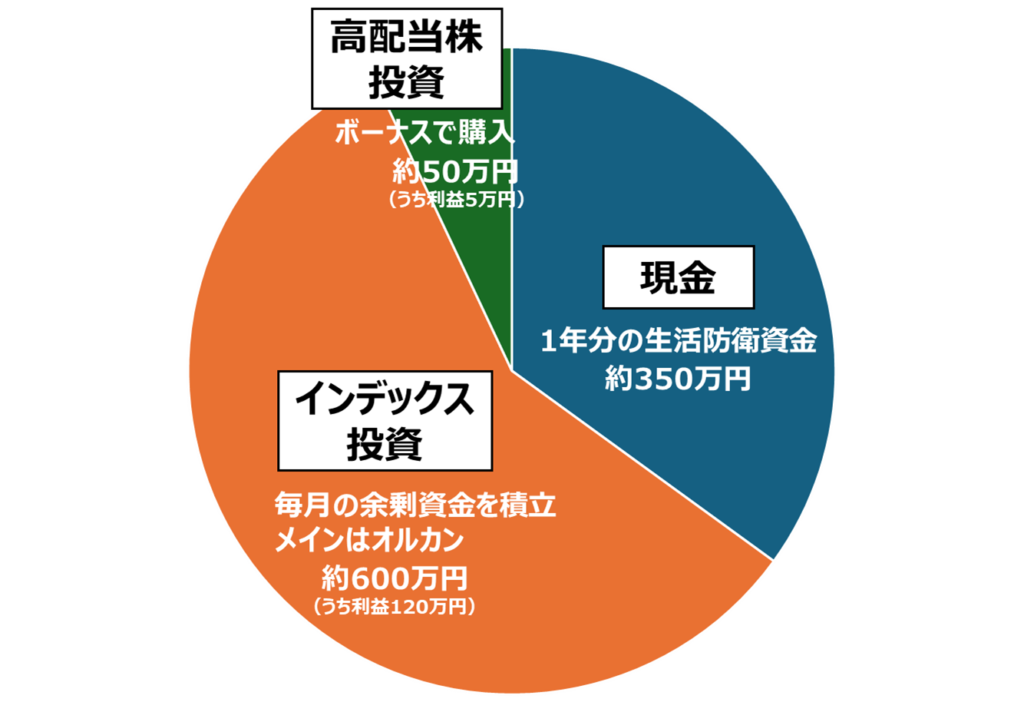

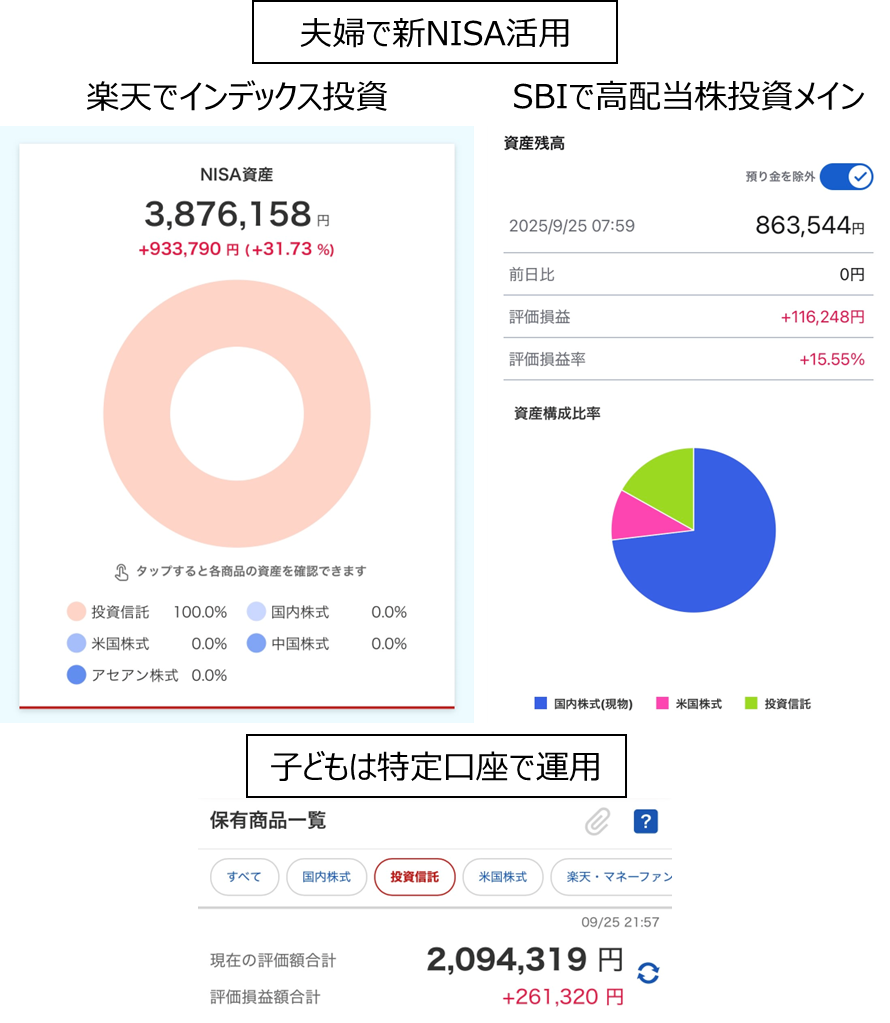

30代筆者のポートフォリオも公開

30代筆者のポートフォリオは、「現金+インデックス投資+高配当株投資」です。

資産形成の効率だけを追求するなら、インデックス投資一本に絞るのが最適解です。

しかし、私は「今の生活も豊かにしたい」との思いから、毎年配当金を得られる高配当株にも投資しています。

- 現金:1年分の生活費(生活防衛資金)

- インデックス投資:毎月の余剰資金で運用(オルカンがメイン)

- 高配当株投資:ボーナスで運用(日本企業60社程度に分散)

インデックス投資がメインなので高配当株の割合は少ないですが、それでも年間数万円の配当金を得ており、満足しています。

坂井わたる

坂井わたる私はその配当金で普段行かない飲食店に行ったり、旅費の足しにしたりと、生活に潤いを与えるお小遣いとして自由に使っています。

一方で、投資にまわす資金について、以下のような悩みを抱える人もいるのではないでしょうか?

生活防衛資金を貯めるのが先で、投資に使えるお金がない…。

もしあなたが毎月安定した収入のある会社員なら、生活防衛資金を貯めながら、同時並行で少額から投資を始めるのも有効な戦略です。

なぜなら、1年分の生活費を完璧に貯めてから投資を始めると、貴重な投資時間を逃してしまうからです。

実際に私もこの方法で進めましたが、必要な現金額さえ意識しておけば問題なかったため、気になる人は一つの方法として検討してみてください。

自分に合うポートフォリオを組む時の5ステップ

先ほど紹介したポートフォリオ例の中で気になるものがあれば、以下の5つのステップで自分に合ったポートフォリオを組んでいきましょう。

一つずつ順番にチェックしていくことで、自分が組むべきポートフォリオが見えてきます。

資産運用の目的・目標金額・期間を明確にする

まずは資産運用の目的・目標金額・期間を明確にすることから始めましょう。

これらを明確にしておくことで、投資方針がブレにくく、正確なポートフォリオを作成できます。

| 資産運用の目的・目標金額の例 | |

| 目的 | 目標金額・期間 |

| ・老後資金 | ・30年後に3,000万円 |

| ・子どもの学費 | ・15年後に1,000万円 |

| ・住宅のリフォーム | ・20年後に500万円 |

多くの人は老後資金や子どもの学費でしょうが、目的や目標金額は人それぞれなので、何でも良いです。

目的・目標金額・運用期間を把握できれば、次に進みましょう。

自分のリスク許容度を理解する

自分のリスク許容度を理解していないと、想像以上にリスクを取っている可能性があります。

- 投資においてどれくらいのリスク(価格の変動や損失)を受け入れることができるかの度合い

- 年齢、家族構成、職業、年収、資産額、性格などが要素となる

リスクを取りすぎた状態で暴落を迎えると、「必要なお金が足りない…」なんてことも。

30代にはインデックス投資で「オルカン」や「S&P500」をおすすめしていますが、時には価格が半分になることもあります。

優秀な銘柄でも一時的に半減する可能性があるため、投資する資金には生活費や必要なお金を含まず、余剰資金で運用するのが大切です。

自分のリスク許容度を把握する方法

リスク許容度を把握するには、自分がいくら現金を保有しておく必要があるのかを把握しましょう。

つまり、理論上はこの資金を確保できれば、生活防衛資金以外はすべて余剰資金として運用してもOKとなります。

上記の考え方をベースとして、それぞれの状況によって、下記の考え方を追加しましょう。

- 生活防衛資金が2年分でも不安な人は、もう少し現金を貯めてから投資する

- 会社員で毎月の給料が安定している人は、生活防衛資金が貯まりきらなくても、貯金と並行して投資する

- 生活防衛資金に加え、直近で必要となる子どもの学費分を確保してから投資する など

余剰資金で運用することさえ守れば正解はありません。

それぞれの状況に合わせて、自分のリスク許容度を把握しましょう。

資産配分を決める

リスクとリターンのバランスを考えた上で、投資する資産の配分を決めましょう。

例えば、「株式60%、債券30%、ゴールド10%」のような形で資産配分を決めていきます。

| 投資方針 | ポートフォリオの 構成 |

| リスクを抑えたい人 | 債券やゴールドを 多めにする |

| 多少はリスクを 取っても良い人 | 株式を多めにする |

注意点としては、リスクを抑えすぎると資産は増えにくいこと、リスクを取りすぎると安定した運用ができないことです。

自分のリスク許容度や目標金額を考えた上で、資産配分を設定していきましょう。

30代筆者の資産配分

30代の私は株式100%(メインはインデックス投資、プラスαで高配当株投資)で運用しています。

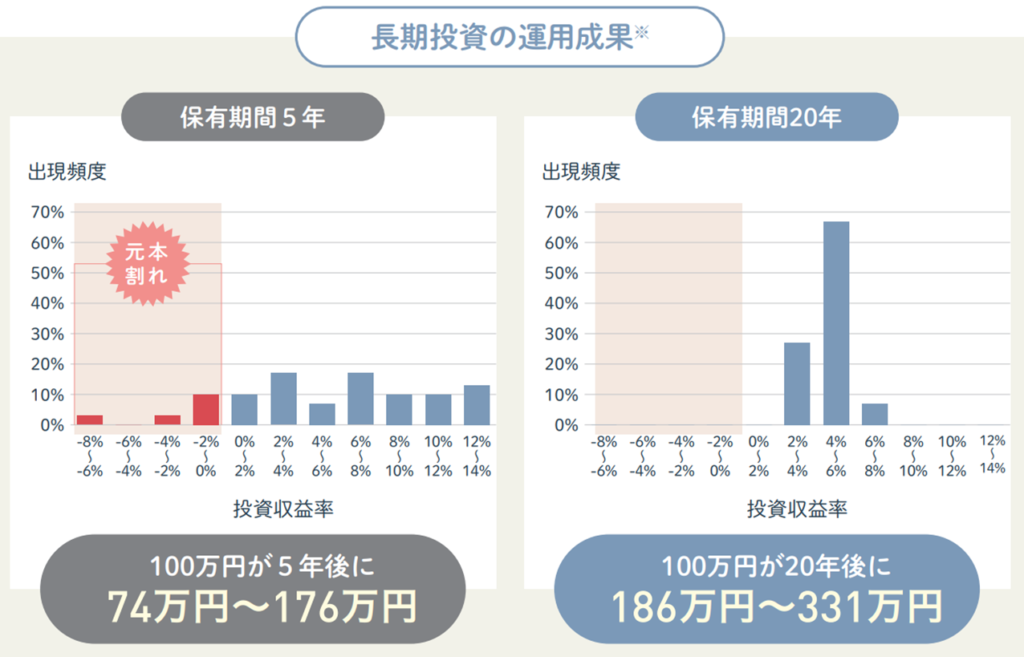

理由としては、過去の統計上、20年以上の長期投資を行う場合、元本割れのリスクは非常に小さくなるからです。

金融庁が公開している過去のデータを見ると、投資期間の重要性がよく分かります。

- 投資期間5年: 元本割れするケースがあった

- 投資期間20年: 元本割れするケースは無かった

もちろん、これは過去のデータであり、未来の結果を約束するものではありません。

しかし、この「長く続けるほどリターンが安定する」という歴史的な傾向は、私たち投資家にとって非常に心強い事実です。

だからこそ、分散されたインデックス投資を長く続ける戦略は、資産を増やせる可能性が高い、合理的な選択肢と言えると考えています。

投資する銘柄を選ぶ

資産配分が決まったら、投資する銘柄を選びましょう。

- 複数の銘柄を保有するよう分散投資を意識

- 保有する銘柄のセクター(業種)も分散

分散投資すれば、特定の銘柄の業績に影響されないため、資産が大きく減りづらく安定します。必ず意識しましょう。

ただし、単に複数の銘柄を保有するだけでは不十分です。

セクターが同じであれば、似たような業績になることが多く、分散の効果が小さいため、セクターも偏らないようにしましょう。

あくまで目安ですが、最終目標は、「80銘柄以上かつ1セクター20%以内」がおすすめです。

銘柄・セクターともに分散可能な方法

銘柄・セクターともに分散可能な方法は、インデックス投資です。

- 複数の株の値動きを平均して数値化したもの(指数)と同じ動きを目指す投資手法

- 例えば、日経平均株価やS&P500などの指数に基づいて運用される

インデックス投資をすれば、簡単に数百、数千銘柄に投資でき、セクターも分散されます。

中でも下記2銘柄は今後も伸びていくことが想定され、低コストで優秀です。

- eMAXIS Slim全世界株式(オール・カントリー)

- eMAXIS Slim米国株式(S&P500)

オール・カントリーであれば世界の約3,000銘柄に、S&P500であれば米国の約500銘柄に分散投資してくれます。

どちらか1つ購入するだけで、これだけ幅広く分散投資できるのがインデックス投資の良いところです。

30代はインデックス投資をメインにすることから始めましょう。

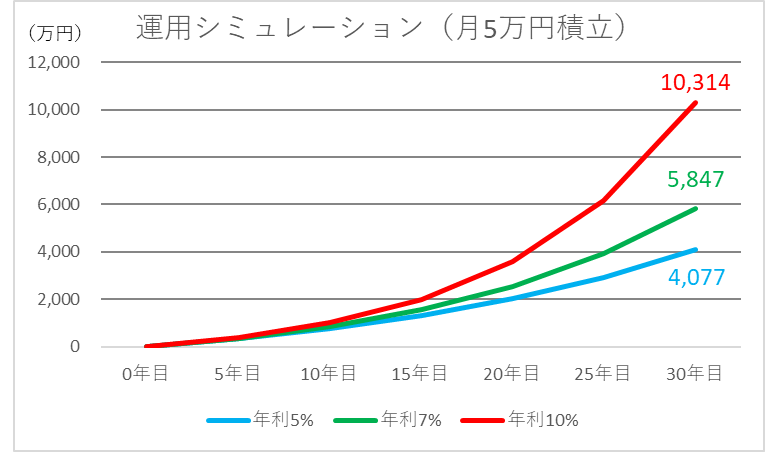

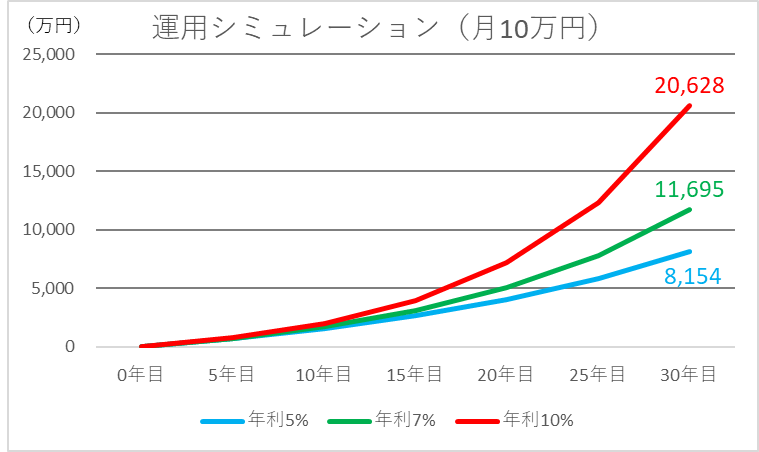

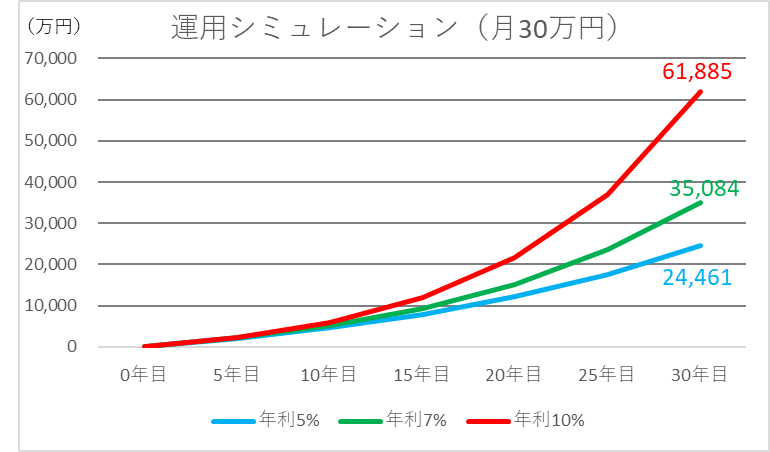

運用シミュレーションでチェック

投資する銘柄を決めたら、その銘柄に積立を続けた場合、目標金額を達成できるのか確認しましょう。

確認する方法は運用シミュレーションを使うことです。

今回は金融庁のサイトで3パターンでシミュレーションしてみます。

- 毎月5万円

- 年利5%、7%、10%で運用

- 30年間継続

月5万円・年利5%の堅実な積立でも、30年後には約4,000万円もの資産が築けることからも、「時間」を味方につける長期投資の力が分かります。

次に、月30万円・年利5%のケースを見ると、資産は約2億4,000万円になり、「入金力」が資産形成をどれほど加速させるかを物語っています。

そして最後に、月30万円・年利10%のケースでは、資産は約6億1,000万円と爆発的に増加しており、「時間」「入金力」に「高い利回り」が掛け合わさると、破壊的なパワーを生むことが一目瞭然です。

誰もがこの通りにできるわけではありませんが、「時間」「入金力」「利回り」が将来の資産を大きく左右することは覚えておきましょう。

以上の5ステップを参考に、あなただけのポートフォリオ作成に挑戦してみてください。

ポートフォリオは定期的に見直そう

ポートフォリオは作ったら終わりではなく、定期的な見直しが必要です。

なぜなら、放置しているとバランスが崩れ、当初の想定と変わってくるからです。

上記3点について、少なくとも半年に1回は見直しましょう。

自分のリスク許容度を超えていないか

いつの間にか自分のリスク許容度を超えて投資していることがあるため、定期的にチェックが必要です。

- 必要な現金を確保しているか(確保できる見込みか)

- 運用中の資産が一時的に大きく減っても耐えられるか

「現金が足りない」と思ったら、運用中の資産を売却するなどして、現金保有率を高めると良いです。

長期投資するには大事なポイントなので、しっかりチェックしましょう。

投資比率が崩れていないか

運用中の資産の価格は日々変動するため、当初の想定通りに戻す作業が必要です。

様々な研究において、リバランスを行うことにより、運用成績が向上するとの結果が出ています。

例えば、下記のような場合、高配当株投資への割合が増えているため、一旦高配当株への投資をストップし、インデックスへの投資を増やすなどにより資産配分を当初通りに戻します。

| 当初の資産配分 | リバランス時期の 資産配分 |

| ・インデックス:70% ・高配当株:30% | ・インデックス:50% ・高配当株:50% |

高配当株を売却してインデックスを購入する選択肢もありますが、長期投資が前提なので、わざわざ売却しなくても、次の投資資金で比率を調整するのがおすすめです。

このタイミングで、運用シミュレーションをチェックし、目標金額に到達できそうかも確認しましょう。

ライフイベントの発生時は要注意

結婚、出産、住宅の購入など、ライフイベントが発生する時はポートフォリオの見直しが必須です。

ライフイベントは出費が大きいため、ポートフォリオのバランスが崩れてしまうことが多いからです。

- ライフイベントで必要となる資金を確認

- 現金が不足していたら、運用中の資産から取り崩す

定期的なポートフォリオのチェックを怠ると、思わぬリスクに直面する可能性があります。

リスクを回避するために、カレンダーに見直し日を設定するなど工夫して、継続的なポートフォリオ管理を心がけましょう。

30代が新NISAで上手に資産形成する5つのコツ

ポートフォリオを決めたら実際に投資するフェーズになりますが、上手に資産形成するためのコツを理解しておきたいです。

これらを実践するだけで、効果的な資産形成が可能になるでしょう。

自分のリスク許容度は常に把握しておく

ポートフォリオを作る際に自分のリスク許容度を理解することになりますが、一度だけではなく、常に把握しておきましょう。

運用益が出ると、ついつい「もっと投資したい」と思ってしまいますが、

- 余剰資金で運用できているか

- 自分がいくら現金を保有しておく必要があるか

これらを意識しておくことで、リスクの取りすぎを防いでくれます。

投資は長期間を前提とする

少なくとも15~20年以上の長期投資を心がけましょう。

短期投資はギャンブル的な要素が強く、元本割れのリスクが高いです。

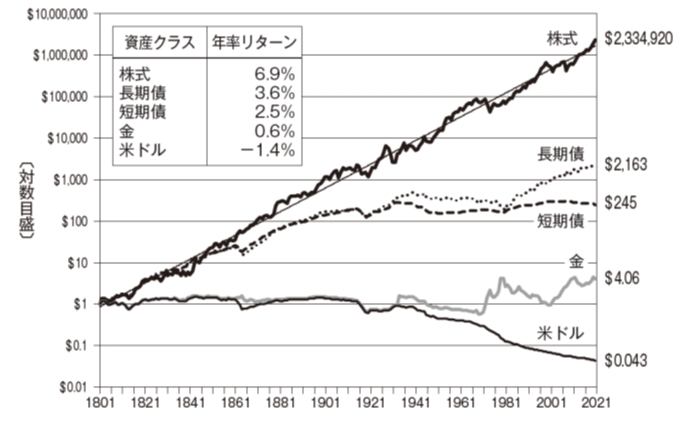

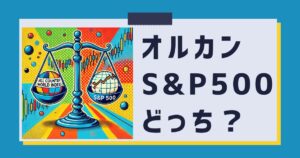

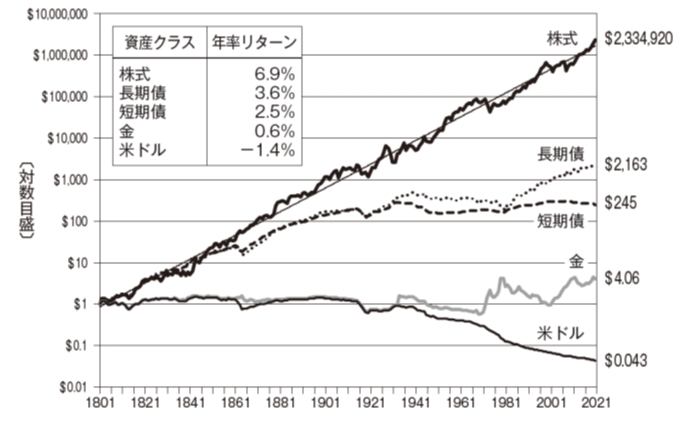

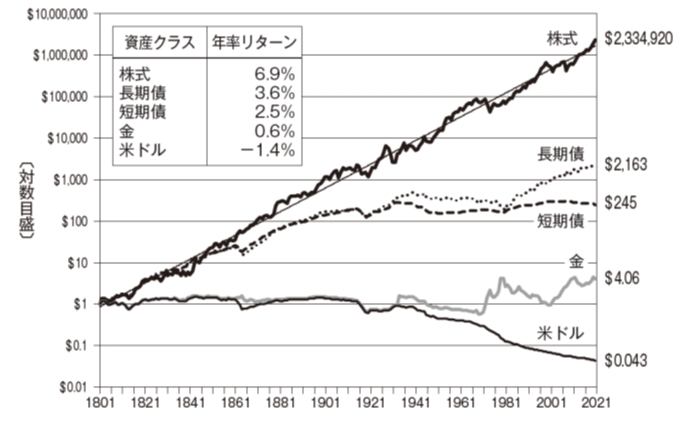

長期投資が重要な理由は、以下の図で示されています。

株式は上図のように、価格の上昇と下落を繰り返しながら、長期的には上昇する傾向にあります。

優良な銘柄(オルカンやS&P500など)に投資した上で、15~20年保有すれば、複利効果も得られるため、大きなリターンを得られる可能性が高くなります。

分散を心掛ける

分散投資することで、リスクを抑えられ、安定的な運用が可能になります。

なぜなら、多数の銘柄に投資することで、一部の銘柄が値下がりしても他の銘柄でカバーできるからです。

個別銘柄に投資する場合は、70~80銘柄へ分散投資しましょう。

ただ、初心者には個別銘柄への投資はおすすめできないため、インデックス投資が最適解です。

インデックス投資は、1銘柄を購入するだけで、数百~数千銘柄に分散投資してくれます。

おすすめは「オルカン」か「S&P500」で、どちらを選んでもOKです。

| eMAXIS Slim全世界株式 (オール・カントリー) | eMAXIS Slim米国株式 (S&P500) | |

|---|---|---|

| 投資対象 資産 | 株式(投資信託) | |

| 投資対象 | ・世界47カ国(先進国23カ国、 新興国24カ国) | ・米国を代表する約500社の 銘柄 |

| 投資比率 | ・米国63%、日本5.5%、 英国3.4%など ・先進国90%、新興国10% | ・マイクロソフト6.9%、 アップル5.8%、 エヌビディア5.0%、 アマゾン3.8%など |

| その他 | ・時価総額が大きい銘柄には多く投資 ・時価総額が少ない銘柄には少なく投資 ➡社会情勢に合わせて自動調整される | |

新NISAで「オルカン」と「S&P500」はどっちを選ぶべきか、それぞれの詳細や違い、選び方について、以下の記事で解説しています。

運用コストが低い銘柄を選ぶ

運用コストが低い銘柄を選ぶことで、効率的な運用が可能になります。

「運用コストってそんなに重要なの?」と思うかもしれませんが、めちゃくちゃ重要です。

- 1,000万円を年間0.1%のコストで運用:年間コスト1万円

- 1,000万円を年間1%のコストで運用:年間コスト10万円

投資信託の場合、運用中の資産から上記のコストが差し引かれます。

投資し続ける限りコストはかかるものなので、投資の世界では、「同じような値動きをする銘柄を選ぶなら運用コストは安い方が良い」との考えが鉄則になっています。

投資信託の場合、運用コスト0.1%未満を目安としましょう。

入金力を上げる

インデックス投資は「時間を味方につける」ことが成功の秘訣ですが、資産形成を加速させるもう一つの重要な要素が「入金力を上げる」ことです。

その理由は、インデックス投資の平均リターンは年5〜7%程度に収束するため、投資元本をいかに大きくできるかが勝負になるからです。

入金力を上げる方法は、大きく分けて2つのアプローチがあります。

- 支出を最適化する

- 収入を増やす

支出を最適化するには、通信費や保険などの固定費を見直すことになりますが、減らせる金額には限界があります。

一方で、収入を増やすには、昇進や転職による年収アップのほか、副業により収入を得るなど、多くの選択肢があります。

【筆者の体験談】副業Webライターで入金力を強化

筆者の場合、副業のWebライターで毎月5万円程度を稼ぎ、そのほとんどを投資に回しています。

本業の収入だけでは「投資に回すお金が足りない…」と感じていたため、副業は資産形成を加速させるための有力な選択肢となりました。

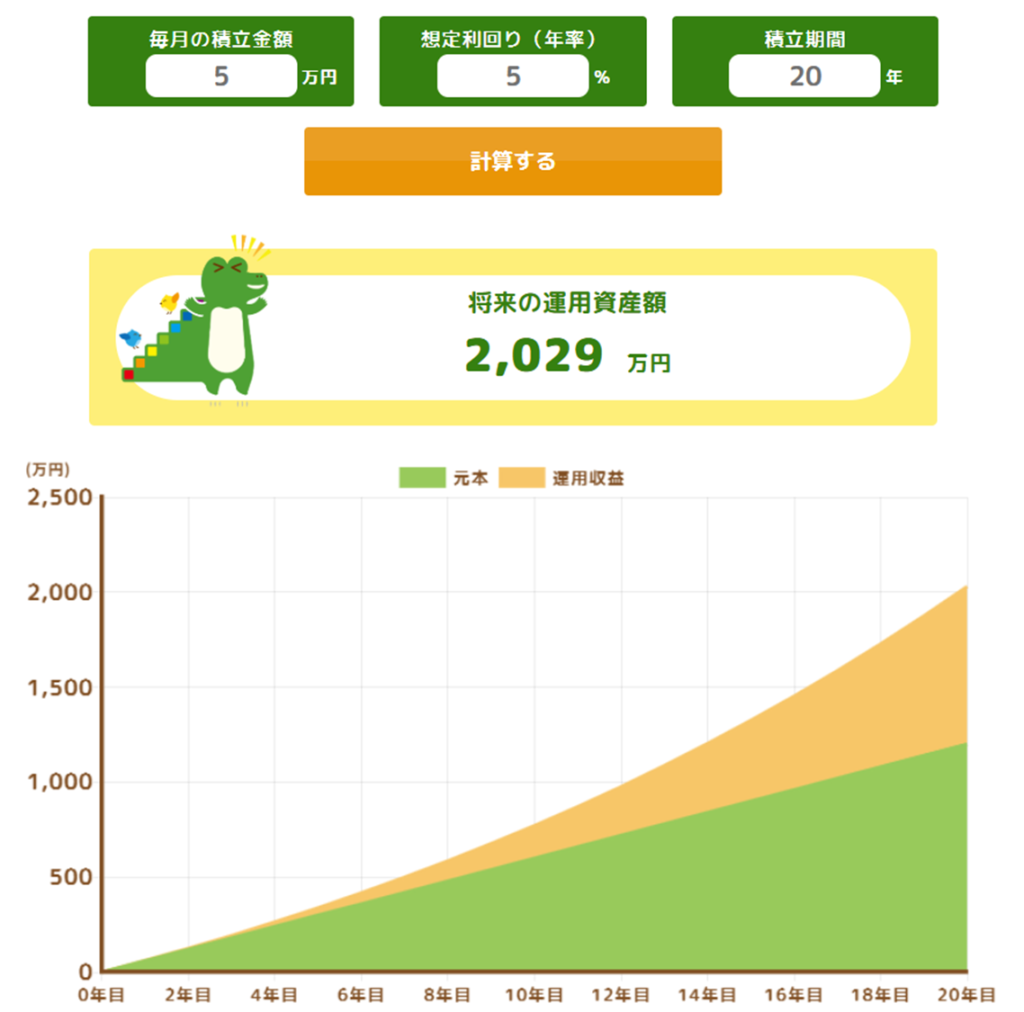

もし、月5万円の余剰資金を生み出せたら、将来はどう変わるかシミュレーションで見てみましょう。

- 毎月の積立額:5万円

- 想定利回り:年5%

- 積立期間:20年間

積立元本1,200万円に対し、運用収益が約829万円加わり、資産は2,000万円を超えます。

副業で毎月5万円の収入を得ることは簡単ではありませんが、もっと大きな収入を得ることも夢ではないため、このシミュレーション以上の結果を得られる可能性もあります。

この数千万円という資産は、あなたの将来の選択肢を大きく広げ、お金の不安を大幅に軽減してくれるはずです。

新NISAでおすすめの証券会社3選

効率的に資産形成するには証券会社選びも重要です。

なぜなら、証券会社によって利用しやすさ、銘柄数の豊富さなどが変わってくるからです。

「いろんな証券会社があってどれが良いか分からない…」と感じる人のために、新NISAを始めるのにおすすめのネット証券を3つ紹介します。

SBI証券 | 楽天証券 | マネックス証券 | |

|---|---|---|---|

| おすすめの 理由 | ・初心者でも使いやすい ・1株から買える商品が多い (高配当株におすすめ) ・Vポイントなどが貯まる | ・初心者でも使いやすい ・楽天ポイントが貯まる ・楽天ポイントで投資できる | ・銘柄スカウターが便利 ・dポイントが貯まる |

| 選べる 投資信託 | ・つみたて投資枠:271本 ・成長投資枠:1,351本 | ・つみたて投資枠:277本 ・成長投資枠:1,407本 | ・つみたて投資枠:272本 ・成長投資枠:1,267本 |

| クレジット カード | 三井住友カード | 楽天カード | dカード |

| 貯まる ポイント | ・Vポイント ・dポイント ・PayPayポイント ・Pontaポイント ・JALのマイル | 楽天ポイント | ・dポイント ・マネックスポイント |

| ポイント 付与率 | 0.5%~3% | 0.5%~2% | 1.1%~3.1% |

| 新NISAの 手数料 | 無料 | 無料 | 無料 |

| 公式サイト | SBI証券 | 楽天証券 | マネックス証券 |

対面型の証券会社や銀行より、ネット証券がおすすめです。

SBI証券

SBI証券は使いやすさ、機能などから総合力No.1であり、迷ったら一番おすすめです。

| SBI証券の特徴 | |

| 選べる 投資信託の種類 | つみたて投資枠:271本 成長投資枠:1,351本 |

| クレジットカード | 三井住友カード |

| ポイント | Vポイント dポイント PayPayポイント Pontaポイント JALのマイル |

| ポイント付与率 | 0.5%~3% |

| 新NISAの手数料 | 無料 |

- 商品数が豊富で、取引手数料は無料

- 三井住友カードでクレカ積立ができ、Vポイントなどが貯まる

- 投資信託の保有残高に応じて毎月ポイントが貯まる

以前は取引サイトが見づらく、初心者にはおすすめしづらかったのですが、2024年にリニューアルされ見やすくなりました。

これによって隙が無くなり、多くの人にとってベストになる証券口座となりました。

また、単元未満株の取り扱い銘柄数が多いため、高配当株投資を考えている人はSBI証券がベストです。

\ 「ゼロ革命」で投信や国内株式の手数料が無料! /

楽天証券

楽天証券は楽天ポイントが貯まり、使えるため、普段から楽天ポイントを活用している人におすすめです。

| 楽天証券の特徴 | |

| 選べる 投資信託の種類 | つみたて投資枠:277本 成長投資枠:1,407本 |

| クレジットカード | 楽天カード |

| ポイント | 楽天ポイント |

| ポイント付与率 | 0.5%~2% |

| 新NISAの手数料 | 無料 |

- 商品数が豊富で、取引手数料は無料

- 操作画面が分かりやすい

- 楽天カードでクレカ積立ができ、楽天ポイントが貯まる

おすすめNo.1はSBI証券であるものの、楽天証券も引けを取らないほど優秀です。

画面操作のしやすさから、特に初心者におすすめします。

\ 2年連続顧客満足度No.1! /

マネックス証券

マネックス証券はクレカ積立のポイント還元率が最大3.1%である点が魅力的です。

マネックス証券で投資することでdポイントが貯まるため、普段からdカードを利用している人におすすめです。

| マネックス証券の特徴 | |

| 選べる 投資信託の種類 | つみたて投資枠:272本 成長投資枠:1,267本 |

| クレジットカード | dカード |

| ポイント | dポイント マネックスポイント |

| ポイント付与率 | 1.1%~3.1% |

| 新NISAの手数料 | 無料 |

- ポイント還元率が高い

- dカードでクレカ積立ができ、dポイントが貯まる

- 銘柄スカウターが使いやすく、高配当株投資を行う人におすすめ

高配当株投資を行っている人にとって、「銘柄スカウター」は神ツールといえるでしょう。

配当利回りや連続増配年数などの細かい条件を設定できるため、優秀な銘柄を簡単に見つけられます。

\ dポイントが貯まる・使える!ポイントサービスも充実 /

新NISAでよくある質問4つ

新NISAに関するよくある質問とその回答をまとめました。

新NISAを上手に活用するには、疑問点を解消しておきましょう。

リスクが高い株式に投資すべき?

たしかに株式はリスクが高いですが、資産を増やすなら最も効率的です。

この記事で2回目の登場ですが、株式は過去200年で最も価値が上昇した資産だからです。

リスクを抑えるには、長期・分散を徹底しましょう。そうすれば元本割れの可能性が下がります。

- 長期とは15〜20年以上

- 分散とは70〜80銘柄以上

30代は15〜20年以上の長期投資が可能ですし、インデックス投資すれば、1銘柄で数百〜数千銘柄への分散投資が可能です。

したがって、30代はまずは株式(特にインデックスファンド)への投資を検討しましょう。

今から投資しても遅くない?

全く遅くありません。

むしろ、30代であれば十分な投資期間を確保できるため、資産形成が上手くいく可能性は高いでしょう。

これまでも解説しているとおり、

- 優秀なインデックスファンド(オルカンやS&P500など)に投資

- 少なくとも15〜20年以上続ける

これらを実践することで、複利効果も含めて資産が増える可能性が高まります。

ある程度の知識があれば、後は少しずつ実践するだけです。

時間を味方につけて、効果的な資産形成に取り組みましょう。

新NISAとiDeCoどっちを優先すべき?

結論、新NISAから始めるのをおすすめします。

その理由は、新NISAの方がシンプルで分かりやすく、自由度が高いからです。

- 新NISAは運用時も受け取り時も非課税でシンプル

- iDeCoは節税効果を受けられるタイミングが多いものの、複雑で難しい

- 新NISAは必要な時にお金を引き出せるので、自由度が高い

詳しい理由は下記の記事で解説しているので、よければご参照ください。

インデックス投資はいつ購入すべき?

インデックス投資は「いつ購入してもOK」という結論になります。

なぜなら、完璧な購入タイミングを予測することは誰にも不可能だからです。

むしろインデックス投資で重要なのは、タイミングよりも「投資時間の長さ」です。

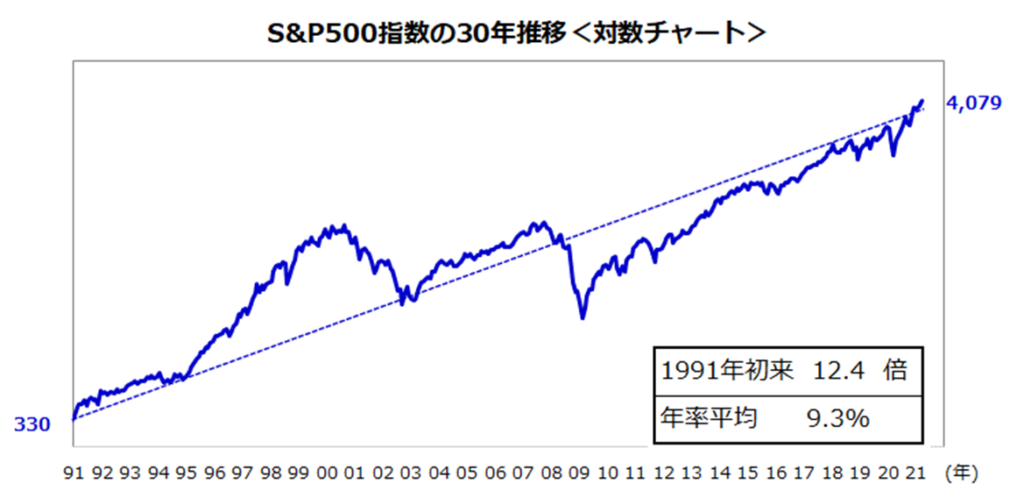

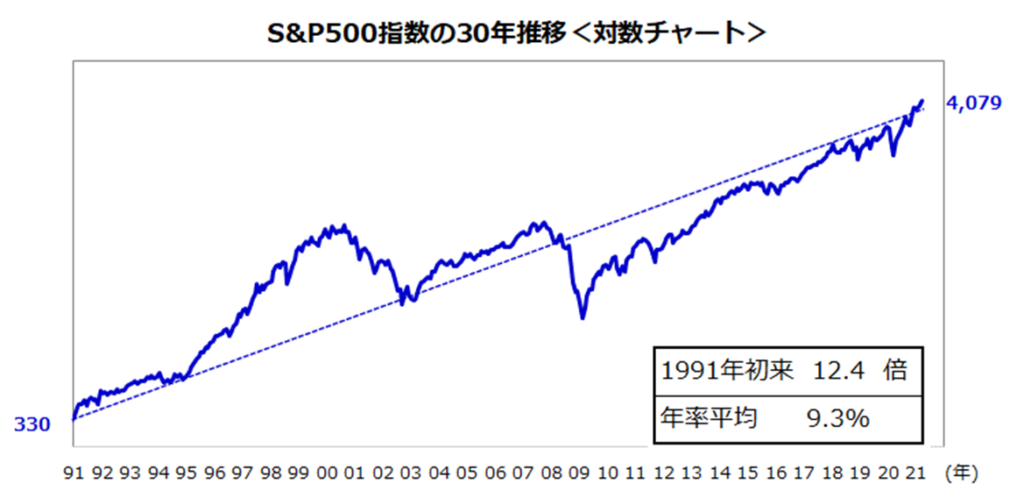

例えば、米国の代表的な指数であるS&P500の過去のチャートを見てみましょう。

短期的なアップダウンはありますが、15年以上の長い目で見ると、一貫して右肩上がりに成長しているのが分かります。

つまり、過去の実績上は、「どのタイミングで購入しても15年以上続ければ資産はプラスになっていた」ということです。

もちろん、過去のデータが未来を保証するわけではありません。

しかし、タイミングを気にしすぎて購入をためらうよりは、「購入したい」と思った時に一歩踏み出すことの方が、インデックス投資では重要です。

まとめ:まずは「現金+インデックス投資」から始めよう

この記事では、30代向けの新NISAのポートフォリオ例や、自分に合ったポートフォリオの作り方を解説しました。

初心者含めて、多くの人にとっての最適解は「現金+インデックス投資」です。

リスク許容度を把握しながら、「オルカン」「S&P500」などの優秀な銘柄に投資しつつ、長期投資を意識しましょう。

また、新NISAを効率よく活用するには、以下の証券会社がおすすめです。

SBI証券 | 楽天証券 | マネックス証券 | |

|---|---|---|---|

| おすすめの 理由 | ・初心者でも使いやすい ・1株から買える商品が多い (高配当株におすすめ) ・Vポイントなどが貯まる | ・初心者でも使いやすい ・楽天ポイントが貯まる ・楽天ポイントで投資できる | ・銘柄スカウターが便利 ・dポイントが貯まる |

| 選べる 投資信託 | ・つみたて投資枠:271本 ・成長投資枠:1,351本 | ・つみたて投資枠:277本 ・成長投資枠:1,407本 | ・つみたて投資枠:272本 ・成長投資枠:1,267本 |

| クレジット カード | 三井住友カード | 楽天カード | dカード |

| 貯まる ポイント | ・Vポイント ・dポイント ・PayPayポイント ・Pontaポイント ・JALのマイル | 楽天ポイント | ・dポイント ・マネックスポイント |

| ポイント 付与率 | 0.5%~3% | 0.5%~2% | 1.1%~3.1% |

| 新NISAの 手数料 | 無料 | 無料 | 無料 |

| 公式サイト | SBI証券 | 楽天証券 | マネックス証券 |

この記事をふまえて、自分にあったポートフォリオを作成すれば、リスクを抑えつつ、安心して資産形成に取り組めるでしょう。

コメント

コメント一覧 (1件)

[…] あわせて読みたい 30代のための新NISAポートフォリオ完全ガイド!おすすめ例も紹介! 30代になり教育費や老後資金を考え始めたけど、新NISAのポートフォリオはどう組むのが正解か […]